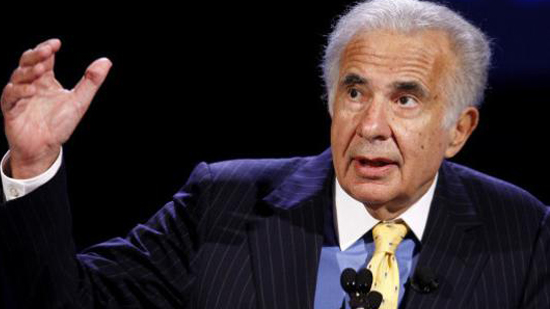

10 月 10 日,据外国媒体报道,美国著名的激进投资人卡尔·伊坎(Carl Icahn)日前表示,“将于周四给苹果写一封‘有趣’的信函。”伊坎在信函中呼吁库克加速苹果回购股票的进程,并认为苹果价值被低估,苹果股价应当达到 203 美元。这一信函主要内容如下:

尊敬的蒂姆:

作为苹果公司持有约 5300 万股股票的一位大股东,我们对您及公司其他高管都表示赞赏,特别是你们最近推出的一系列新产品以及发布的一些声明,这些新产品和声明进一步证实了我们的观点,即您才是苹果最理想的首席执行官。

对苹果而言,如今的确处于转折时刻,随着 iPhone 6 从越来越多的苹果产品和服务中脱颖而出,成为苹果的旗舰式设备,苹果也因此必须在优质设备市场上,从谷歌(Android)手中抢占市场份额。这些越来越多的苹果产品和服务联合起来,形成了一个愈加居于统治地位的移动生态系统。

我们相信,这种比谷歌(苹果唯一的真正竞争对手)更有利的地位,证明了我们对苹果营收和利润预期的合理性,此前我们预计,苹果 2015 财年的营收和每股摊薄利润增长率分别为 25% 和 44%。苹果未来几年的营收和利润都有着巨大的增长潜力,苹果价值现在被严重低估,实际上,苹果股价应当达到 203 美元。为此,苹果应当加速回购股票。

影响我们预计苹果利润将强劲增长的一个重要因素就是,我们认为 iPhone 将会占据大量的市场份额。鉴于历史上的高保留率,因此我们认为,现有的 iPhone 用户每次在手机更新时,会继续像领取年金那样,继续留用已有的 iPhone 智能手机。

但如今,由于 iPhone 6 是自 iPhone 推出以来改进幅度最大的一款 iPhone 手机,因此我们预计竞争产品的用户将视 iPhone 6 或 iPhone 6+ 手机为令人期待的机遇,并选购这款优质产品。既然新版 iPhone 具有更大尺寸的显示屏,而且在高端手机市场上也具有明显的价格竞争优势,目前来看,像 Galaxy S5 和 Note 4 之类的高端 Android 手机售价分别与 iPhone 6 或 iPhone 6+ 相似。在这两款产品中选择如同是以同样的价格在大众汽车和梅塞德斯之间进行选择一样。但是,与梅塞德斯不一样的是,成本为 649 美元的 iPhone 6 能够被大众市场所接受,这一价格相当于两年合约期每月 20 美元的价格(包括在两年合约期结束时 170 美元的转卖价格在内,但不计入财务和税收等项目在内)。

我们认为,iPhone 仍未受到高端 Android 智能手机的影响,例如三星的 Galaxy 手机等。正因为此,我们预计苹果将占在高端智能手机市场占据更多的份额,同时还能维持较高的售价和毛利率,这也证明一种理念,即对苹果而言,商品化不过如此。除了进行简单的价格比较之外,我们也看到 iPhone 手机受到大众的欢迎,而且也得到了专业评论家的支持,而且全球消费者都在排队抢购新版 iPhone。

或许,最为重要的是,我们认为,iPhone 将获得大量的市场份额,主要是因为这款产品的优点不再被认为是孤立于苹果产品和服务这一生态系统之外,这一生态系统包括 iOS、iPad、Mac、应用、应用商店(App Store)、iCloud、iTunes 以及近期推出的更多产品,例如苹果智能手表(Apple Watch)、Apple Pay、Home、Health、Continuity 和 Beats 等。

由于 iPhone 是苹果的根基,因此,苹果生态系统一直在苹果用户的日常生活中起着至关重要的作用。与此同时,苹果仍在继续加大努力,不断完善用户体验,因此在这一技术领域,苹果也在竞争的前列,诸多对手在竞争中处于落后之地。

苹果就如同是现代社会的一匹骏马,随着竞争的继续,苹果与谷歌(以及谷歌的硬件合作伙伴)在高端设备领域内的差距也不断拉大。由产品和服务组成的苹果居于领先地位的生态系统,再加上无与伦比的硬件设计和质量,苹果也因此而不再是一家简单的硬件公司。

苹果用户一贯升级至最新版 iOS 系统(在 iOS 8 推出之前,92% 的 iOS 设备,主要是 iPhone 和 iPad 都搭载 iOS 7 系统),因此,苹果能够为其用户提供最新的软件和服务体验,与之相比,Android 就无法做到这一点,因为 Android 总存在相对较高的操作系统碎片化特征。应用开发者喜欢这种差异性,这也是他们为何总是在选择 Android 之前,率先为 iOS 打造应用,或者是不为 Android 打造应用。

在最近的一次媒体采访中,阁下提及了谷歌,而且只提及谷歌作为你的竞争对手,因为再也没有其他操作系统能够获得足够的应用规模来与你们的系统相提并论。另外,阁下还将谷歌与苹果的业务模式进行了比较,并描述了谷歌业务模式是如何依赖广告,而这恰恰又越来越多的暴露出搭载 Android 系统的产品已经引发了严重的隐私担忧问题。鉴于所有的这些因素,再加上他们无力形成一个强大的品牌、硬件、软件、服务、时尚和零售商店,因此,谷歌及其硬件合作伙伴仍然在高端设备市场处于不利地位。这是一种现实,因此,我们预计苹果将会获得大量的市场份额,而且也认为这些份额增长将拉动利润增长,并促进苹果的利润增长符合我们的预期,而这反过来又会推动苹果加大业务扩张幅度。

除了 iPhone 6 市场份额增长之外,我们还认为,成功的创新以及发布其它产品和平台也会拉动苹果利润增长。从估值目标的角度来看,为了确切的预测未来利润,我们期待,苹果能够对现有产品线和服务(例如大显示屏的 iPhone 6 and 6+)等加强创新,与此同时,我们也认为,苹果将会推出新产品平台和新服务,并预测他们可能的行为、预期以及此类创新和发布新平台和新服务等举措将是考虑他们未来一年利润的重要因素。按照我们的模式,就如同之前的 iPhone 和 iPad 所取得的成功那样,我们预计新高端产品平台(2015 财年宣布的苹果智能手表、传闻中在 2016 财年推出的苹果电视等)以及新服务(特别是苹果支付产品 Apple Pay)将成功推出。

这些新产品平台和新服务还将进一步拉大苹果生态系统与行业同类者之间的差距,并大大推动苹果营收和利润增长超过当前状况。在未来三个财年中,我们预计苹果各财年的利润增长率将分别高达 44%、30% 和 30%,而营收增长率则将分别高达 25%、21% 和 21%。

以下我们将详细阐述我们的这些预期

iPhone

iPhone 营收约占苹果净营收的 55%。iPhone 也是苹果最大的产品平台。消费者已经通过对新版 iPhone 手机无与伦比的热情作出了回应,而且专业评论家和新闻媒体对新版 iPhone 给出了积极回应,这种积极的回应史无前例,当时,全球成百上千万的消费者排队抢购 iPhone 6 和 iPhone 6+。

著名评论家莫博士(Walt Mossberg)曾表示,“这是消费者所能购买的最好的智能手机,对此我毫不含糊。”

如今,苹果已经提供与竞争对手产品大小相当的大屏幕手机,而且还将针对中国内地消费者推出 4G 新版 iPhone 手机,我们认为,苹果将能够在智能手机领域获得更多的市场份额。随着用户不断的放弃现有的无线运营商合约,他们将可以选择以相似的价格选择一款高端产品。毫无疑问,iPhone 的竞争价格较低,但是消费者购买一部 iPhone 所带来的边际溢价与全球人口高比例相比却不多。如同我们在这封信的开头部分解释的那样,一部 iPhone 6 的有效成本只有每月 20 美元。

鉴于用户在他们移动设备上花费的时间越来越多以及一款高端产品的实际价值,因此,在边际成本差距很小时,很难想象消费者为何会选择一款劣等手机,这也是为何我们预计苹果不仅能够从提供类似价格手机的竞争对手中抢夺市场份额、而且还能从那些提供低价手机的竞争对手中抢占市场份额的原因。

由于苹果生态系统(iPhone、iPad、Mac、iTunes 和 App Store)的质量不断得到提升,而且也不断注入新产品(例如苹果智能手表、Apple Pay、Home、 Health、Continuity 和 iCloud 等),而 Android 生态系统地面临碎片化和平庸等问题,因此,iPhone 市场份额还将会越来越多。下一财年,新版 iPhone 6 和6+ 应当能够推动 iPhone 营收增长率达到 30%,而这一切将受益于销量增幅达到 22%(高端市场份额增加、类型增长等)和价格增长7% 等。

在未来的 2016 财年和 2017 财年,我们预计 iPhone 销量增长率将分别达到7% 和 10%,而平均售价则将相对持平,但是,苹果却不存在价格压力,而且还将继续获得市场份额。

iPad 和 Mac

iPad 营收约占苹果净营收的 17%,自从 2010 年推出首款 iPad 以来,这一产品已经获得了巨大的增长。在经历了令人失望的 2014 财年之后,我们认为,iPad 明年将会重新迎来加速增长格局,特别是,如果苹果能像传闻的那样,能够在 2015 财年推出 12.9 英寸的大显示屏 iPad 平板电脑,并改进 7.9 英寸的 iPad Mini 和 9.7 英寸的 iPad Air。

我们认为,iPad 依然拥有巨大的增长机遇,如同您强调的那样,“如今的 PC 市场规模约为 3.15 亿台”以及“尽管 iPad 在销售给企业客户市场占有 76% 的份额,但是,平板电脑在企业客户的渗透率仍只有 20%,因此,如果到笔记本的企业客户数量相比,iPad 的渗透率也应当超过 60%”。在近期与 IBM 宣布建立合作伙伴关系时,您表示这一关系将“改变业务工作方式”,我们认为,iPad 将会增加其在企业用户中的渗透率。

下一财年,全新的 iPad 创新和 IBM 合作伙伴关系将会推动 iPad 营收增长率达到 13%,当然这也受益于 iPad 销量增幅达到8% 以及价格增幅为4%。在之后的 2016 财年和 2017 财年,我们预计 iPad 的营收增长率将达到 13%,而平均售价将与此前持平,因为全新的生态系统以及苹果与 IBM 之间的合作伙伴关系将推动销量增长。

Mac 营收约占苹果净营收的 13%,与整个 PC 市场相比,Mac 的市场份额已经增长,而且绝对销量和营收也保持在稳定水平。我们预计 Mac 未来将能够继续保持这种稳定态势,而且未来三个财年的净营收将保持平衡。尽管我们目前还没有对未来三个财年的 Mac 预期进行调整,但是,我们还是认为,苹果公司可能会对 iPad/Mac 平台进行深度创新。

一些人士认为,大显示屏的 iPad 非常有必要,特别是在苹果为 iOS 增加键盘和鼠标、以此将 iOS 打造成综合型台式或平板电脑操作系统的情况之下,当然,iOS 仍然保留一个触控式界面。随着 13 英寸设备的推出,苹果也将拥有一个类似大小的显示屏产品线,与 Macbook Air 产品线相互辉映。

iTunes、软件与服务及配件、iPod

这三大业务营收分别约占苹果净营收的 10%、3% 和1%,形成了苹果当前净营收的其余重要组成部分。从推动产品销量而言,iTune、软件和服务不仅对苹果的生态系统至关重要,而且从自身的长期营收增长角度来看,也对苹果生态系统至关重要。

由于更高利率的服务所创造的营收在苹果营收拥有更高的比率,因此,这些也是苹果快速增长的业务部门,另外,也是我们认为不仅会持续两位数百分比增长、而且还将让毛利率受益的业务。

至于配件和 iPod,我们认为,并购 Beats 业务的影响以及未来配件业务的增长将能够弥补 iPod 下降的不利局面,目前来看,iPod 已经成为对苹果净营收无实质影响的业务。

苹果手表

未来三年,我们预计苹果智能手表将对苹果的增长产生重要影响。自从 iPad 与 2010 年推出以来,苹果智能手表已经成为该公司的首款新产品类型,而且也是苹果公司进军可穿戴智能设备的首款产品。苹果智能手表将于明年初推出。

目前而言,从硬件和软件角度来看,乔尼·伊维(Jony Ive)及其团队还不能够给市场带来一款革命性的产品,特别考虑到苹果已经为其智能手表打造了一款全新的操作系统,以及苹果还在努力将此设备打造得更加时尚和个性化。

作为 iPhone 的配件,我们认为,我们已经在此前针对苹果智能手表的预期销量中给出了合理的 iPhone 配售率,随着单位销量规模类似于 iPad,我们预计苹果智能手表在 2015 财年、2016 财年以及 2017 财年的销量将分别达到 2000 万部、4500 万部和 7250 万部。各款手表的表带配售率以及相关的价格目前仍不得而知,我们预计平均售价将超过 350 美元这一入门价,预计每款苹果智能手表的售价将为 450 万美元,包括一个特别的表带在内。

超高清电视

尽管苹果还没有宣布电视产品的计划,甚至永远不会推出电视产品,但是,我们认为,我们已经有足够的理由来预计苹果公司将在 2016 财年推出超高清电视产品。我们认为,电视代表着苹果的巨大机遇,完全可以超越 Apple TV 目前所体现的机遇。您近期曾表示,“电视是苹果非常关注的一大领域”,我们同意你的这一说法。

如同我们在此前信函中强调的那样,我们认为,超高清电视的图像与普通的高清电视相比更加优秀,这将推动电视更替大规模地进行,特别是在价格差距不断缩小的情况之下。还应当指出的是,Netflix 首席执行官里德·哈斯汀(Reed Hastings)已经将超高清电视看作是 Netflix 未来前进的重要催化剂,对 Netflix 而言,的确如此,我们认为这对苹果而言也更是如此。在这样的更替之下,因此,2016 财年将是苹果推出超高清电视的重要机遇期。

因此,我们预计苹果 2016 财年将销售 1200 万台超高清电视、2017 财年将销售 2500 万台超高清电视,平均售价将为 1500 美元,平均毛利率将与公司整体情况持平。我们认为,从财务表现的角度来看,苹果生态系统中加入电视产品,将会非常有意义。与此同时,我们认为,你可以选择不这样做,因为你曾经谨慎地表示过,“苹果最艰难的选择就是那些不准备从事的工作”。但是,即使苹果选择不推出电视产品,我们也只会调整苹果 2016 财年和 2017 财年的利润预期,这种影响还不足以让我们质疑如今按照 2015 财年每股摊薄利润制定的 19 倍市盈率来做出预期的方法。特别是,即使不推出电视产品,我们的预期仍表明,苹果公司 2016 财年和 2017 财年的每股摊薄利润增幅将分别达到 19% 和 23%。

尽管超高清电视产品的更替将给苹果提供一个极具吸引力的创收机遇,但是,这一机遇并不受限于超高清电视的销量。电视是现代家庭生活的重要物品,因此这将为苹果日益增长的生态系统进军家庭生活而提供潜力。苹果可能还会因此在互联网上通过 iTune 向超高清电视销售超高清电影和电视剧,因为有线公司在升级他们昂贵的线型基础设施时会行动迟缓,当然,这又会给苹果带来大量的机遇。

HomeKit 与 HealthKit

但是,与诸多苹果机遇相似的是,超高清电视恰恰是苹果获取更多机遇的可能切入点,因为用户客厅只是家中的一个房间而已,苹果日益增长的生态系统让整个家庭都伸手可及。例如,苹果最近推出的 HomeKit 就是 iOS 8 中的一个架构,可以让消费者进行交流,并通过 iPhone 和苹果智能手表控制用户家中的所有连网附件。在此,如果考虑整个生态系统,iPhone 和苹果智能手表可以成为用户客厅中的电视和电灯的控制装置,甚至可以控制整个房屋内的设施,包括门锁、恒温器、警报系统等。

您曾公开说过,你喜欢将苹果智能手表用作是你家电视的远程摇控器,我们希望和你一起,但是,我们也认为,你将会很快喜欢使用你的苹果智能手表来你家中更多的设备。最近推出的 HealthKit 平台代表了另一个重大机遇尽管该业务模式的详情仍不得而知,但是,就如同他们也是针对家庭设备那样,它们影响相应地点的程度却是巨大的。

保守估计,苹果公司在健康和家庭方面所做的这些努力将会进一步加强苹果生态系统,并推动苹果智能手表和 iPhone 销量的增长。尽管苹果公司未来有可能通过 HomeKit 与 HealthKit 创收,但是,我们还没有估计这些新兴平台在未来三年内的的营收状况。

Apple Pay

对苹果而言,消费者家庭将是一个极具吸引力的业务类别,因此,支付服务又将给苹果带来另一个机遇。Apple Pay 将于今年 10 月推出,我们预计这对苹果 2015 财年的影响较为有限,因为零售商还要升级他们的基础设施以便整合这种必要的近场通讯(NFC)技术,但是我们预计这将对苹果 2016 财年的营收产生重大影响和贡献,而且也会推动苹果 2017 财年及此后几个财年的营收增长。

我们预计,根据 Apple Pay 在信用卡和借记卡所有消费额的 15 个基点提成、以及商家在 2017 年的近场通讯设备部署率为 80% 等因素计算,苹果此项业务 2017 财年在美国市场的所有信用卡和借记卡的消费额中占到 30% 的市场份额,那么这一业务当年在美国市场的营收将因此达到 25 亿美元。

从长期来看,Apple Pay 在美国和国际市场的潜力将会非常巨大。在高端市场居于主要地位的苹果公司能够让消费者在 Apple Pay 上的花费多于其他提供此类服务的公司,因此,Apple Pay 可能会取得不同寻常的成功,而其他竞争对手却做不到。

结论

需要明确的是,这封信决不是对您作为苹果首席执行官而提出的批评,也不是为了批评你和你团队在运营方面所作所为的批评。恰恰相反,我们在鼎力支持你和你的团队,鼎力支持你们在苹果公司所做的卓越工作,苹果是一家持续通过技术创新来改变世界的公司。

写这封信的意图,主要是为了与您交流两件事:其一,鉴于我们对苹果利润增长的预期,我们继续认为,市场误解、而且严重低估了苹果价值;其二,苹果公司在资产负债表中表现的过剩流动性将为公司利用这一优势加速回购股票提供了重要契机。

如同此前提及的那样,我们感谢您和董事会,感谢你们在我们上次交流公司估值相关观点和要求回购更多股票时所给予的宽容,但是,我们并不认为,任何人会否认我们是影响你此前决定增加股票回购规模的重要因素。

我们感谢您宽容我们以及其他大股东——他们都是能够提供投资决策相关建议的投资专家,决定回购股票实际上就是在投资自身。鉴于我们的投资规模以及我们与公开资产投资相关业已得到证明的记录,我们希望您再度宽容我们。

在 2000 年 1 月 1 日至 2014 年 9 月 30 日期间,Icahn Enterprises L.P 对股票的投资年度总汇报率达到 21.5%。“萨尔贡投资组合”(Sargon Portfolio)自从 2010 年 4 月 1 日成立以来,其投资股票的年度总回报率则高达 36.5%。在 2010 年 4 月 1 日至 2014 年 9 月 30 日期间,萨尔贡投资组合管理下的资产高达 66 亿美元。按照今天的价格计算,从风险回报角度来看,对苹果的投资仍然是我们的有史以来的最好投资,我们的状况就是最好的证明。这一投资也是我们投资史上最好的表现,反映了我们在此信函中表达的证据的强大力量。

我们对苹果公司此前增加股票回购规模的决定表示支持,我们要求您考虑再次考虑我们的建议,并考虑通过股票发行方式,加速股票回购。我们的估值分析告诉我们,苹果当前的股价应当为每股 203 美元,我们认为,这一目标价格与当前真实股价之间的失衡反映了苹果价值被低估的异常现象,这种现象应当很快消失。如今,对冲基金面临着指数基金带来的激烈竞争压力。令人感到奇怪的是,诸多对冲基金都低估苹果价值,我们只希望苹果公司能够尽快回购股票。

卡尔·伊坎、布莱特·伊坎、大卫·辛特尔呈上